Poškozený majetek. Jak postupovat, aby jednání s pojišťovnou proběhlo hladce

Příroda v posledních měsících znovu ukázala, jak ničivé dokážou živly být. Jen za letní bouře a tornádo na Moravě evidují pojišťovny škody za bezmála pět miliard korun. Vypořádat se s následky takových událostí pomůže právě vhodně zvolené pojištění. Při nahlášení a likvidaci škod doporučuji dodržet několik zásad, aby vám pojišťovna poskytla odpovídající náhradu. Jak správně postupovat, když majetek poškodí nejen vítr, voda nebo oheň? Pomůžu vám.

Důležitá informace na úvod – nemusíte na to být sami. Pokud jste pojistnou smlouvu uzavírali s mojí pomocí, neváhejte se na mě v případě vzniklé škody obrátit. Projdu vaši smlouvu (nebo smlouvy), abych věděla, za jaké škody můžete čerpat náhradu, a pomůžu vám při jednání s pojišťovnou, abyste dostali, na co máte nárok.

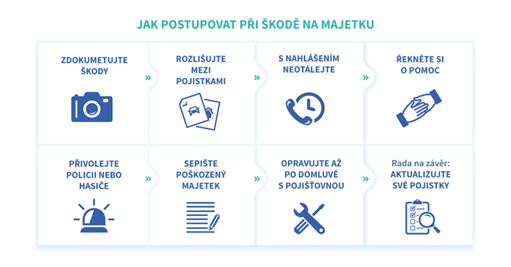

Podívejme se teď na jednotlivé kroky, které se vyplatí dodržet.

Zdokumentujte škody

Vzniklé škody nejlépe nafoťte nebo natočte, stačí na mobil. Pozornost nevěnujte jen celkovému pohledu, ale zaměřte se i na detaily, například poškozené vybavení domácnosti, jednotlivé části nemovitosti (střecha, okna, zdi, okapy, jednotlivé místnosti…) nebo komponenty vozu. Nezapomeňte případně i na vedlejší stavby jako garáž, skleník, altán nebo kůlna, vaše pojistka se může vztahovat i na tyto objekty. Myslete vždy na svou bezpečnost a zdraví, nepohybujte se na místě, pokud stále hrozí riziko úrazu.

Rozlišujte mezi pojistkami

Máte-li jednotlivě pojištěnou nemovitost (stavbu) a domácnost, případně havarijní pojištění automobilu, bude třeba hlásit škody vždy jen příslušné pojišťovně.

S nahlášením neotálejte

Událost nahlaste pojišťovně bez zbytečného odkladu. Nemusíte to udělat hned, v pojišťovně pochopí, že jste museli řešit řadu nezbytných věcí. V praxi se ale potvrzuje, že čím dříve škody nahlásíte, tím je jednání s pojišťovnou hladší. Pojišťovnu můžete kontaktovat telefonicky, ale v případě rozsáhlých událostí mohou být linky přetížené, pojišťovny umožňují nahlásit škodu i prostřednictvím online formulářů. Po ruce mějte především číslo vaší smlouvy a doklad totožnosti. Pokud kopii smlouvy nemáte, budu ji mít u sebe já a archivuje ji i pojišťovna.

Přivolejte policii nebo hasiče

Když vám majetek poškodí požár, vandalové nebo zloději, bude třeba místo ohledat a mít pro pojišťovnu zdokumentovaná zjištění. Přivolejte proto podle charakteru škody hasiče nebo policii. Nechte si vystavit kopie jejich hlášení.

Sepište seznam poškozeného majetku

Kde je to možné, sepište si stáří jednotlivých věcí a jejich pořizovací cenu. Ideální je, pokud máte od poškozeného majetku účtenky nebo faktury. Týká se to třeba i použitých materiálů při výstavbě nemovitosti. Doklady se vyplatí „zálohovat“ i na některém online úložišti nebo alespoň v e-mailové schránce.

Na odklízení se domluvte s pojišťovnou

Škody odstraňujte, až když vám k tomu dá pojišťovna souhlas, je totiž možné, že bude chtít na místo vyslat i svého odborníka, aby situaci obhlédl. S opravou nebo s odstraňováním poškozených částí ale nečekejte, pokud je to třeba udělat kvůli bezpečnosti, ochraně zdraví či životního prostředí nebo aby nedošlo k dalším škodám. Pokud by vám tedy mělo kvůli stržené střeše zatéct do domu, zakryjte ji alespoň provizorně. Připomínám, že je ale třeba škody zdokumentovat. Pojišťovna by vám měla uhradit i takzvané zachraňovací náklady, což jsou účelně vynaložené náklady na odvrácení bezprostředně hrozící pojistné události, dále náklady na zmírnění následků, na odklizení poškozeného majetku z hygienických, ekologických či bezpečnostních důvodů.

Jsem tu pro vás

Dodržením těchto kroků zásadním způsobem přispějete k tomu, aby vám pojišťovna vyplatila takové plnění, díky kterému se budete moct s následky škod po finanční stránce co nejdříve vypořádat. Spolehněte se, že jsem tu pro vás, když s tím budete potřebovat pomoct.

A ještě jedna dobrá rada na závěr: Vždy je lepší mít jistotu, že je vaše pojistka nastavena správně. I když mohla před lety zcela vyhovovat, čas od času je lepší ji projít a případně aktualizovat. Nyní kvůli výraznému růstu cen stavebních materiálů i prací hrozí řadě nemovitostí, typicky rodinným domům nebo chatám a chalupám, tzv. podpojištění. Znamená to, že tyto nemovitosti jsou pojištěny na nižší částku, než by stálo v případě totální škody odklizení ruin a výstavba obdobného objektu. V takových případech pak pojišťovny i při menších škodách pojistné plnění krátí. Ráda proto vaši pojistku projdu a případně navrhnu vhodné řešení pro její aktualizaci.

I vaše auto může být podpojištěné. Jak se tomu vyhnout?

Cena vašeho vozu s velkou pravděpodobností za poslední rok vzrostla. Jak je to možné? Automobily se staly nedostatkovým zbožím, ať už kvůli nedostatku součástek, nebo z důvodu očekávaného konce prodeje spalovacích motorů. Ceny nových aut rostou a klesá kupní síla obyvatelstva. Proto se zvyšuje zájem o ojeté vozy a stoupá i jejich cena. Loni dosáhla v průměru téměř 300 tisíc korun. Pokud své auto nechcete zrovna prodávat, může být růst ceny spíše přítěží. Do hry se totiž dostává riziko podpojištění a komplikací v případě vzniklé škody.

Na úvod si ještě zrekapitulujeme důležité legislativní novinky týkající se pořízení automobilu. Od prvního března 2023 platí nová pravidla, podle nichž už například výrobci nepřikládají k novým vozům velký technický průkaz, ale pouze originální COC list, který budete předkládat při registraci vozidla. Tento dokument tedy chraňte jako oko v hlavě. Klasický velký techničák vám pak vytisknou až při registraci vozu na úřadech obcí s rozšířenou působností, kde vám vydají také registrační značku.

Částečně se tak mění i průběh pojišťování vozidla, kdy se nevyplňuje kolonka číslo technického průkazu. Dále bude nezbytné vyplňovat registrační značku, což je u nových vozidel tzv. „jednorázová“ (zelená papírová s časovým omezením). Číslo technického průkazu i stálou registrační značku vozidla pojišťovně sdělíte až dodatečně po jejich přidělení.

Konec technických průkazů

Konec technických průkazů

S velkým technickým průkazem bychom se pak měli nadobro rozloučit po roce 2024. Zůstane už jen malý techničák s QR kódem odkazujícím na digitalizovanou verzi velkého technického průkazu.

Změny nastávají také v systému evidenčních kontrol, které se provádějí při změně vlastníka vozidla. Auto je třeba na stanici technické kontroly (STK) fyzicky zkontrolovat, zda jeho stav odpovídá údajům v malém a velkém technickém průkazu. Platnost evidenční kontroly se prodlužuje ze současných 30 dní na jeden rok, a to i zpětně. Tuto povinnost nebude nově třeba absolvovat na konci leasingu.

Doporučuji pojištění i staršího auta

To byly dobré zprávy, teď se ale podívejme na závažnější téma, a to je podpojištění vozů u havarijního pojištění. Na rozdíl od povinného ručení kryje havarijní pojištění škody, které utrpí váš vůz, ať už při dopravní nehodě, nebo třeba při řádění živlů, či když vám auto poškodí vandalové nebo zloději. Obecně se doporučuje, že minimálně do pěti let stáří by mělo mít havarijní pojištění každé auto. Jak ale rostou ceny, stojí za zvážení i u starších aut. Hodit se také může připojištění skel, pneumatik a ráfků.

Podpojištění nastává, pokud je automobil pojištěn na nižší částku, než je jeho reálná hodnota. Pojišťovna pak v případě škody krátí pojistné plnění a vy od ní dostanete vyplaceno méně peněz. Vzhledem k růstu ceny ojetých vozů nyní reálně hrozí podpojištění desítkám procent automobilů. Zdražily také ceny náhradních dílů i servisních prací, takže se škody na autech mohou dnes podstatně prodražit. Další důvod, proč zvážit pojistku, abyste nemuseli hradit tyto náklady z vlastní kapsy, obzvlášť pokud vám slouží auto k obživě.

Pozor na vyplacení odpovídající částky od pojišťovny

Zatímco u nemovitostí pojišťovny uplatňují určitou toleranci okolo 10 procent, v případě havarijního pojištění vozů jsou velmi často nesmlouvavé a uplatňují podpojištění vždy, když se aktuální pojistná hodnota poškozeného vozidla různí od sjednané pojistné částky. Naštěstí existují i pojišťovny, kde je pojistná částka stanovena samotnou pojišťovnou a podpojištění nehrozí, nebo je stanoven několikaprocentní rozptyl, do kterého pojišťovna podpojištění neuplatňuje.

Chcete mít jistotu, že se budete moct o pojištění svého vozu skutečně opřít, když to bude třeba? Nechte si zkontrolovat svou pojistnou smlouvu a případně ji aktualizujte. Dejte si jen pozor na čas. Pokud už havarijní pojištění máte a chcete ho změnit, musíte stávající pojišťovně doručit výpověď nejpozději šest týdnů před koncem platnosti smlouvy, a to kvůli výpovědní lhůtě.

Ideálně se na mě obraťte a já pro vás můžu ohlídat nejen správné nastavení pojistné částky, ale i možné výluky a z pestré nabídky pojistek na trhu pro vás najdu tu nejvhodnější. Ráda vám s tím pomůžu.

Nevyšla vám hypotéka kvůli přísným limitům? Nyní máte větší šanci

Hypotéky se v České republice staly v nedávné době nedostupným zbožím. Dosáhnout na dostatečný úvěr pro pořízení vyhlédnuté nemovitosti bylo kvůli přísným limitům pro mnoho Čechů nemožné. Od července 2023 ale Česká národní banka jeden z ukazatelů pro přidělení hypotéky deaktivovala, řada žadatelů tak teď může získat výjimku pro přidělení úvěru. Koho se to týká a jak postupovat?

Úplná revoluce v přidělování hypoték nás nečeká, ale hypoteční ledy přeci jen o něco povolily. Deaktivace ukazatele DSTI (vysvětlení viz níže) ze strany České národní banky neznamená, že by banky na českém trhu přestaly posuzovat příjmy a dluhy žadatelů, aby měly určitou záruku, že zvládnou úvěr splácet. Mohou ale díky mírnějším podmínkám hypotéku přidělit například na základě výjimky klientům, kteří před tím tabulkově přísný limit nesplňovali, ale v reálu můžou hypotéku v pohodě splácet.

Kdo má novou šanci získat hypotéku?

Uspět mohou zejména lidé z lokalit, kde nemovitosti v posledních letech hodně podražily, typicky z okolí velkých měst jako Praha, Brno a některých krajských měst nebo obyvatelé Středočeského kraje. Domácnosti mají v těchto oblastech zpravidla i slušné příjmy a právě ony jsou tím příkladem, kdy se se splácením hypotéky zvládnou většinou v klidu vypořádat, jen to doteď tabulkově nevycházelo. Obzvlášť v těchto případech by měla hypotéka nyní klapnout.

Deaktivace limitu pomůže také těm, kteří chtějí koupit oproti novostavbě levnější starší nemovitost s úmyslem ji zmodernizovat, a to i z hlediska spotřeby energií. Úvěrem lze financovat jak samotný nákup, tak modernizaci. Banky na takové „zelené financování“ slyší a často se díky rekonstrukci výrazně sníží pravidelné měsíční náklady za energie a majitelům se bude s hypotékou „snáze dýchat“.

Bankám se bude i lépe udělovat výjimka pro nesezdané páry nad 36 let, neboť tento věkový limit nemusí uplatňovat. Výhodnější situace může být také pro lidi žijící single, kteří s jedním příjmem nemohli na hypotéku dosáhnout.

Odpadnout by měly také některé problémy při refinancování, respektive změně fixace hypotéky, kdy při nárůstu úrokové sazby držitelé hypotéky i kvůli limitu DSTI nevyhovovali.

Hypotéku snadněji získají také OSVČ, kdy se příjmy například vzhledem k výdajovým paušálům hůře kalkulují.

Situace se usnadní rovněž starším žadatelům, kteří měli problém s přidělením hypotéky kvůli věkové hranici, do kdy musí být hypotéka splacená. U většiny bank je tato hranice nastavena na 65 až 70 let. Deaktivace limitu DSTI pomůže například majitelům nemovitostí, kteří je už s hypotékou pořizovali, splácí a nyní by potřebovali další úvěr na modernizaci – budou si moct nastavit kratší dobu splácení s vyšší splátkou a stejně tak splní podmínky pro přidělení hypotéky.

Limity to nekončí

Do karet dnes žadatelům o hypotéku hraje také to, že ceny nemovitostí mírně klesly a v některých individuálních případech, třeba když majitel spěchá na prodej nemovitosti, se dají vyjednat velmi zajímavé slevy, a to i v řádu desítek procent oproti nabídkové ceně. Do pohybu se už daly i úrokové sazby hypoték, které dnes dokážu pro své klienty vyjednat.

Sečteno, podtrženo

Poté, co se v Česku počet přidělených hypoték dostal na dvacetileté dno, se situace začíná obracet. Současný stav mohou velmi vhodně využít ti, kdo by na hypotéku dříve nedosáhli. V kombinaci se zlevněnými nemovitostmi a do budoucna klesajícími úrokovými sazbami může být dnes příležitost pro nákup domu nebo bytu velmi zajímavá a ekonomicky výhodná.

Chcete vědět, jak při žádosti o hypotéku pochodíte? Stačí se na mě obrátit a vše s vámi projdu a propočítám.

Chcete vědět, jak při žádosti o hypotéku pochodíte? Stačí se na mě obrátit a vše s vámi projdu a propočítám.

Navrhnu nejvhodnější postup a při jednání s bankou vám dokážu zajistit skutečně individuální přístup, aby v bance pochopili vaši situaci. Můžete se na mě spolehnout.

Úvěrové ukazatele přehledně

Při žádosti o hypotéku se žadatelé doposud setkávali s touto trojicí ukazatelů, podle kterých banky rozhodují o přidělení úvěrů. Takto jsou nastavené od července 2023.

- DSTI

vyjadřuje, kolik peněz z vašeho čistého měsíčního příjmu spolknou splátky půjček (včetně případné hypotéky). Spočítáte si ho tak, že výši měsíčních splátek vydělíte čistým příjmem a vynásobíte 100. Doposud byl limit na úrovni 45 % (50 % pro žadatele mladší 36 let). Od 1. července 2023 je tento ukazatel deaktivován. - DTI

vyjadřuje, kolik vašich ročních čistých platů představuje váš celkový dluh (opět včetně případné hypotéky). Pro výpočet tohoto násobku vydělte dlužnou částku výší ročního příjmu. Limit zůstává 8,5 (9,5 pro žadatele mladší 36 let). - LTV

vyjadřuje, jak velkou část ze zástavní hodnoty nemovitosti budete hypotékou financovat. Limit tohoto ukazatele zůstává na 80 % (90 % pro žadatele mladší 36 let).

Pojďme si to odškrtnout. Co se vyplatí pořešit, než si sbalíte kufry na dovolenou

Co si budeme povídat, než člověk vyrazí na dovolenou, umí to být někdy pěkný chaos. Najít pasy, obstarat všechno od opalovacích krémů přes repelenty až po nové plavky a nachystat se na cestu – prostě cestovní horečka se vším všudy. Připravila jsem pro vás seznam, díky kterému v celém tom kolotoči nezapomenete na skutečně důležité věci a dovolenou si v klidu užijete. Jdeme na to.

Tyto tipy vám ušetří spoustu nervů při řešení nejen možných pojistných událostí, ale předejdete i řadě dalších nepříjemností a na dovolenou budete moct odjet s klidným svědomím. Se všemi pojistnými záležitostmi, ať už je to cestovní pojištění, pojištění domácnosti, nebo vašeho zdraví vám ráda pomůžu.

Zdraví především

- Do zahraničí si rozhodně sjednejte cestovní pojištění, zohledněte při tom destinaci i plánované aktivity, zejména pokud se chcete věnovat adrenalinovým sportům, jako je třeba potápění.

- Volte vyšší limity pro léčebné výlohy a také dílčí limity (třeba na stomatologické ošetření), ať nemusíte platit z vlastní kapsy.

- Dejte si pozor na výluky z pojištění, které se vztahují na třeba adrenalinové sporty nebo alkohol. Existují ale i připojištění, se kterými si můžete dát skleničku i dvě bez obav, nebo se věnovat sportu naplno.

- Nespoléhejte se jen na pojištění k platební kartě – často poskytuje jen základní pojistnou ochranu.

- Zjistěte si základní informace, jak v dané zemi funguje zdravotnický systém včetně čísel na tísňové linky. V Evropské unii platí univerzální linka 112.Ujistěte se, že máte u sebe kontakty na asistenční služby vašeho cestovního pojištění.

- Seznamte se s nejčastějšími zdravotními obtížemi, které vás v cílové destinaci mohou potkat a nachystejte si cestovatelskou lékárničku, včetně zásoby pravidelně užívaných medikamentů a léků na „lokální“ nemoci (průjmy, malárie...).

- Při cestách do exotiky nezapomeňte v předstihu na očkování, užitečné informace poskytuje Národní zdravotnický informační portál zde.

Když se dovolená zkomplikuje

Hodí se mít pojištění storna zájezdu či pobytu, kdyby se něco přihodilo. Sjednáte ho u cestovní kanceláře, ale i individuálně v rámci cestovního pojištění. Pomůže ve vážných situacích, jako je hospitalizace, úmrtí v rodině, rozsáhlé poškození majetku nebo přírodní katastrofa v místě pobytu.

- Připojištění zpoždění či zrušení letu vám pomůže s úhradou nákladů například za občerstvení, ubytování nebo náhradní dopravu.

- Připojistit se můžete i pro případ, že si pobyt v zahraničí nechtěně prodloužíte v koronavirové karanténě. Pojišťovna vám pak pomůže s úhradou ubytování či stravování a dalších nákladů.

- Zjistěte si, u koho má sjednáno cestovní kancelář pojištění proti úpadku. V případě krachu musíte pojistnou událost nahlásit dané pojišťovně, abyste dostali své peníze zpět.

Můj dům, můj hrad

- V době dovolených bývají opuštěné nemovitosti „nejzranitelnější“ vůči řádění živlů, nebo zlodějů. Ujistěte se, že máte sjednané kvalitní pojištění nemovitosti i domácnosti (spotřebiče, nábytek, vybavení) včetně dostatečně vysoké pojistné částky, aby vám nehrozilo podpojištění.

- Pojistka definuje, jak má být nemovitost zabezpečena například proti zlodějům, určitě tyto požadavky dodržte, jinak by mohla pojišťovna krátit plnění.

- Uložte si do mobilu kontakt na pojišťovnu, kdybyste potřebovali řešit něco přímo z dovolené.

- Přenechejte náhradní klíče od bytu někomu z rodiny nebo přátelům pro případ, že by u vás v bytě bylo třeba něco řešit.

- Minimalizujte možnost vzniku škody. Spotřebiče, které nemusí nutně běžet, vytáhněte ze zásuvky. Uzavřete plyn i vodu.

- Jako ochrana proti zlodějům může posloužit i „chytrá zásuvka“, díky které se na dálku bude například rozsvěcet a zhasínat lampička, aby to vypadalo, že byt není prázdný.

Ostřikovače stříkají, stěrače stírají…

- Zkontrolujte technický stav (zejména klimatizaci či pneumatiky) a vybavení auta – nejen kvůli bezpečnosti, ale také kvůli případným policejním kontrolám. V některých zemích musíte mít například reflexní vestu pro všechny cestující.

- Oporou na cestách vám bude kvalitní havarijní pojištění vozu, rozhodně doporučujeme sjednat i asistenční služby pro zahraničí, kvůli odtahu nebo zajištění servisu. Takové pojištění lze sjednat i pouze na dobu dovolené, vyplatí se ho mít ale po celý rok i „na doma“, mimo jiné kvůli vysokým cenám nových vozů.

- Uložte si potvrzení o pojištění a kontakt na pojišťovnu do mobilu a pro jistotu ho mějte i někde napsané v „papírové“ podobě.

- Projděte si cestu a zjistěte, jaké poplatky vás čekají. Například v Rakousku se platí za dálnice a separátně i za průjezd některými tunely. Naprostou většinu mýtných poplatků můžete zaplatit dopředu online.

- Podívejte se, jaké platí v zemích, kudy pojedete, předpisy. Lišit se oproti ČR může například maximální povolená rychlost na dálnicích. Rozdíly jsou také v převážení zavazadel v prostoru pro posádku, například rakouská policie „s oblibou“ pokutuje za lyže nebo kola, které volně přesahují z kufru do kabiny.

- Myslete na to, že i když v dané zemi může platit tolerance malého množství alkoholu za volantem, řešení pojistné události vám to může zásadně zkomplikovat.

- Vezměte si s sebou servisní knížku, „zelenou“ (dnes už spíše bílou) kartu k povinnému ručení a případně potvrzení o havarijním pojištění a jiných připojištěních, jako jsou např. asistenční služby.

Pro batohy, kufry i kola

- Pojistit se dají i zavazadla. Pro případ ztráty a krádeže, poškození nebo zpoždění. Můžete to udělat v rámci cestovního pojištění, povinného ručení či havarijního pojištění, a dokonce je to možné i v rámci pojištění domácnosti – některé varianty této pojistky se totiž vztahují i na věci, které si berete z vaší domácnosti s sebou.

- Vždy se ujistěte, kde všude a za jakých podmínek pojištění platí. Například při krádeži zavazadel z auta bude pojišťovna platit jen, pokud bylo auto zamčené. A v případě krádeže v noci bude pojišťovna hradit, pouze pokud bylo nezbytné, aby zůstala v autě.

- Speciálně si můžete pro případ poškození nebo krádeže pojistit i kola, opět v rámci pojištění domácnosti nebo cestovního pojištění. Důležité je projít si limity, kolik vám pojišťovna zaplatí, a případně je u dražších kol navýšit. Kola (i jinou sportovní výbavu) mějte uloženou jen na místech k tomu určených, jinak pojišťovna nebude plnit v případě krádeže.

- Pokud dojde ke krádeži zavazadel nebo sportovní výbavy, vždy přivolejte policii. Pojišťovna bude policejní záznam vyžadovat.

- Odbavované zavazadlo si nezapomeňte označit jménem a adresou cílové destinace i domova.

- Do příručního zavazadla v letadle si zabalte léky a další nejnutnější věci osobní potřeby, kdyby se zavazadla na letišti někam zatoulala.

- Za zvážení stojí obalení kufrů ochrannou folií – můžete to udělat na letišti, ale poslouží i běžná kuchyňská folie. Zavazadla se vám nepoškrábou a pravděpodobně tak odradíte i případné zloděje.

Pojistěte si odpovědnost

- Sjednejte si připojištění občanské odpovědnosti za škody způsobené třetím osobám, třeba při sportu. Odškodnění se v cizině mohou vyšplhat do milionových částek.

- Například pro cyklisty by pojištění odpovědnosti mělo patřit mezi povinnou výbavu nejen na dovolené, ale i doma. V případě způsobení dopravní nehody zafunguje jako povinné ručení pro řidiče.

- Pojištění odpovědnosti se může vztahovat i na vaše děti nebo domácí mazlíčky a hospodářská zvířata.

Nejlepší přátelé člověka

- Podívejte se, za jakých podmínek s vámi může váš zvířecí mazlíček cestovat do zahraničí. Například do států EU můžete brát kočky a psy, jen pokud mají mikročip (nebo tetování). U veterináře musíte zvířeti zajistit také cestovní pas.

- Ověřte si i další povinnosti ohledně očkování nebo odčervení.

- Připojištění nákladů na veterinární péči v zahraniční lze sjednat i v rámci cestovního pojištění. Ověřte si vždy územní platnost pojištění pro konkrétní zemi.

- Psa nebo kočku můžete pojistit i dlouhodobě v rámci pojištění mazlíčků, které nabízejí vybrané pojišťovny. Pomůže to s úhradou například náhlých nákladů za veterináře. Platí po celé EU.

- Pokud vám nemá zvíře kdo pohlídat, můžete využít prověřený zvířecí hotel, kde se vám o mazlíčka postarají profíci.

Kdo je připraven, není překvapen

Kdo je připraven, není překvapen

- Nezapomeňte zabalit všechny potřebné doklady a další náležitosti jako letenky, doklad k zájezdu či ubytování, dokumenty k autu, rodný list dítěte, pokud máte jiná příjmení apod.

- Zkontrolujte platnost všech dokladů, které si budete brát s sebou. Novou občanku nebo pas jsou úřady schopny vystavit za poplatek i expresně do 24 hodin.

- Pro řízení auta nebo motorky mimo EU budete potřebovat i mezinárodní řidičský průkaz.

- Doklady si vezměte v papírové podobě a pro jistotu je mějte i ofocené v mobilu. Kdybyste o fyzické doklady přišly, budete mít alespoň něco pro jednání s úřady.

- Ověřte si u vaší banky, kolik v místě pobytu zaplatíte za výběr z bankomatů. Pro získání lepších kurzů při platbách nebo výběrech můžete využít aplikaci Revolut.

- Raději se dopředu podívejte, jestli vám budou v cílové zemi fungovat např. nabíječky, nebo budete potřebovat adaptéry do zásuvek.

- Určitě neuškodí se dopředu alespoň letmo seznámit s kulturními zvyky v dané zemi a naučit se pár základních slovíček, jako je pozdrav nebo poděkování.

Chytří pomocníci nejen v kapse

- V EU vám bude internet v mobilu fungovat za stejných podmínek jako v ČR, mimo EU si dopředu pořiďte roamingový balíček, nebo si kupte místní SIM kartu.

- Pro navigaci v místě používejte Google Maps, velmi dobře fungují také Mapy.cz, pro cestování v autě je vhodný například Waze.

- Hodnocení restaurací, hotelů i turistických lokalit se vyplatí prohlédnout také na Googlu, případně v aplikacích jako Tripadvisor.

- Ubytování si snadno samostatně zajistíte například v aplikacích AirBnB, Booking nebo Agoda.

- Obzvlášť při cestě do exotiky se vám mohou hodit informace, které k různým mimořádným situacím zveřejňuje Ministerstvo zahraničí, najdete je zde.

- Můžete využít Dobrovolné registrace občanů České republiky při cestách do zahraničí (DROZD) a získávat tak aktuální upozornění, pokud by v dané destinaci došlo například k nějaké mimořádné události. Úřadům se pak také bude snáze organizovat pomoc českým občanům.

Věcí, které by měl člověk zkontrolovat před dovolenou, rozhodně není málo. Když to ale uděláte jednou pořádně, příště už to bude snazší.

Pokud bych vám mohla jakkoliv pomoci při sjednání účinné pojistné ochrany na cesty, pro váš automobil nebo bydlení, obraťte se na mě.

Jedna pojistka – například pojištění domácnosti – vás (a vašeho vybavení), může kvalitně ochránit v řadě případů i na cestách. Ten pocit bezstarostné dovolené stojí za to. Užijte si volné dny!

7 možností, když hledáte lepší úroky než na běžném účtu, ale dáváte přednost jistotě

Jak ochránit úspory před vysokou inflací, když se nechcete pouštět do žádných větších investičních dobrodružství a nebo víte, že budete tyto peníze za pár let potřebovat? Nejste sami, kdo podobnou otázku řeší. Řada lidí se dnes oprávněně obává, že inflace sníží hodnotu jejich pracně vydělaných peněz. Dobrou zprávou je, že existuje hned několik velmi konzervativních způsobů, jak účinky inflace snížit a v budoucnu ji dost možná v některých případech i překonat.

V letech 2022 a 2023 dosáhla v České republice meziroční inflace dvouciferných hodnot a zásadně stouply také úrokové sazby. Co to znamená pro peníze běžného člověka?

Inflace a vysoké sazby jdou proti sobě. Inflace znamená zjednodušeně zdražování cen zboží v obchodech, služeb či energií. Hodnota našich peněz se snižuje, protože si za ně nakoupíme méně věcí. Vyšší sazby zase zdražují například půjčky jako hypotéky, na druhou stranu zvyšují úročení peněz, které máme třeba v bance. V ideálním případě chcete, aby se vaše peníze úročily více, než jaká je inflace, a zhodnocovaly se. V minulých letech skutečně řada investic inflaci, která byla okolo 2 až 3 procent, bez problémů překonávala a ani peníze na běžných účtech tolik nekrvácely. Bohužel, dnes je tomu jinak.

Oproti inflaci jsou dnes sazby u běžných vkladů v bankách asi na poloviční úrovni. Nechat ležet peníze jen na běžném účtu v bance znamená, že se hodnota úspor každý měsíc snižuje. Ale máme i dobré zprávy.

Vysoká inflace tady s námi nezůstane navždy. Rozhodně nemá smysl hnát se kvůli jejímu překonání do rizikových investičních podniků. Žádná investice vám dnes nenabídne dvouciferné zhodnocení, aniž by byla bez rizika, že její hodnota nebude výrazněji kolísat. To nechcete obzvlášť u peněz, které máte jako rezervu nebo je budete za pár let potřebovat. Neznamená to automaticky, že všechny rizikovější investice jsou špatné, obzvlášť v dlouhodobém horizontu, jen je třeba počítat s jejich možným kolísáním a pečlivě vybírat.

Existuje ale hned několik řešení, když chcete své úspory zhodnocovat alespoň o něco více než na běžném účtu a zároveň nechcete riskovat. Univerzální řešení sice není, nejvhodnější volba bude záležet na vašich individuálních možnostech a cílech, ale s pomocí certifikovaných odborníků můžete najít vhodný mix právě pro vás. Ráda vám s tím pomůžu.

Jaké jsou možnosti pro konzervativní klienty?

Spořicí účet

Vhodné místo pro finanční rezervu, která je ihned k dispozici. Úročení zde hodně závisí na vývoji úrokových sazeb ze strany České národní banky. Až začne centrální banka sazby snižovat, půjdou úroky dolů „v přímém přenosu“ i u spořicích účtů. Je možné získat úrokovou sazbu i něco přes 6 procent ročně. Banky připisují výnosy každý měsíc, jsou ale poníženy o srážkovou daň ve výši 15 %. Když na úrocích vyděláte 1000 korun, po odečtení daně vám zůstane čistý zisk 850 Kč.

Termínovaný vklad

V tomto případě si v bance uložíte peníze na stanovenou dobu, třeba půl roku, rok nebo pět let. Za to, že nebudete peníze vybírat, vám banka nabídne vyšší úrok, a to po celou dobu, i když ČNB sazby sníží. Nevýhodou je, že peníze nemáte ihned po ruce, respektive v případě, že je budete potřebovat vybrat, zaplatíte zpravidla poplatek. I zde je z výnosů 15% srážková daň.

Výhodou bankovních účtů je, že vklady jsou na nich pojištěny do 100 000 eur, což je okolo 2,4 milionu korun. Když máte u jedné banky účtů více, částky se sčítají. Pokud byste tedy tento limit přesáhli a chtěli mít svůj vklad pojištěný pro případ krachu banky, je třeba založit účet ještě u jiného ústavu.

Spořitelní družstva a bankovní záložny

Ještě o něco lepší úrok dostanete na spořicích a termínovaných vkladech u spořitelních družstev a bankovních záložen, pro které se používal výraz kampeličky. Na část vkladu ve výši 10 % se ale nevztahuje pojištění a byť již nejsme v dobách, kdy by kampeličky krachovaly jedna za druhou, riziko takové investice je už o něco vyšší. Zmíněná desetina vkladu se vám pak neúročí předem garantovanou sazbou, ale až na základě hospodářských výsledků dané záložny či družstva. Opět je ve hře i srážková daň.

Repofondy

Repofondy

Nyní už otevíráme dveře do světa investic. Repofondy jsou speciální druh podílových fondů, které se zaměřují na investice do tzv. repo-operací, což jsou operace s krátkodobými cennými papíry, jako jsou státní dluhopisy nebo dluhopisy ČNB, obvykle se splatností 14 dní. Jsou vhodné obzvlášť v případě, že chcete investovat na kratší období v řádu jednotek let. Nabízejí poměrně stabilní výnosy a nízkou kolísavost. Cílem je mít přibližné zhodnocení, kterého dosahuje nejvíce sledovaná úroková sazba stanovená ČNB. Tyto fondy jsou vhodné pro investory, kteří jsou konzervativní a hledají investici s minimálním rizikem. Některé z fondů umožňují zhodnocovat úspory i v cizích měnách, například v eurech, což se hodí, protože na bankovních účtech u českých bank je zhodnocení eur či dolarů blízko nule.

Výhodou těchto (a všech dalších fondů) je, že pokud investici držíte alespoň tři roky, nemusíte oproti bankovním vkladům z výnosu platit 15% srážkovou daň.

Fondy investující do českých státních dluhopisů

Nejen pro patrioty, ale i pro investory, kteří chtějí dát peníze do stabilních dluhopisů, tu jsou fondy, které investují například jen do dluhopisů vydávaných Českou republikou. České dluhopisy patří v regionu střední Evropy k těm nejlépe hodnoceným. Fondy investují většinou do dluhopisů s delší splatností, tedy pěti až desetiletých. Až začne ČNB úrokové sazby snižovat, tyto dluhopisy budou vyplácet stále stejný úrok a delší splatnost nakoupených dluhopisů ve fondu zajistí investorům ještě dodatečný nadvýnos. Díky tomu se bude rychleji zvyšovat hodnota fondů, a tím se i zhodnocovat vložené prostředky investorů. Po předchozích deseti letech je tu konečně doba, kdy tyto konzervativní dluhopisové fondy stojí za to zařadit do svého investičního portfolia a využít velmi zajímavou investiční příležitost, která se nám nyní naskytla.

Fondy státních a firemních dluhopisů

Přirozeně si na trzích nepůjčuje jen Česká republika, ale svůj provoz tak financují i ostatní státy či firmy. Existuje řada fondů, které mixují právě dluhopisy států a různých společností, například nadnárodních korporací. I zde očekávaný budoucí pokles úrokových sazeb nahrává tomu, že hodnota fondů v příštích letech vzroste. Tyto fondy nabízejí o něco vyšší potenciální výnos za cenu možného většího kolísání, pokud by se například některé firmy dostaly do problémů se splácením. Na druhou stranu, fondy své investice rozdělují mezi velký počet dluhopisů, aby riziko minimalizovaly, a také pečlivě vybírají, do kterých dluhopisů budou investovat.

Nemovitostní fondy

Nemovitostní fondy investují zpravidla do komerčně pronajímaných nemovitostí, jako jsou logistická a obchodní centra nebo kancelářské budovy. Zajišťují investorům výnosy z pronájmu nebo případného prodeje nemovitostí. Investice umožňuje rozložit riziko mezi více nemovitostí, což snižuje riziko ztráty v případě problémů s jednou konkrétní nemovitostí, když se třeba nájemníci dostanou do platebních potíží. V porovnání s vlastnictvím nemovitosti proměníte investici do nemovitostního fondu podstatně rychleji zpět na peníze, než kdybyste prodávali fyzickou nemovitost. Na druhou stranu je třeba počítat s tím, že v případě poklesu ceny nemovitostí nebo zhoršení finanční situace více nájemců, může klesnout i hodnota fondu.

To bylo sedm možností, jak můžete v naprosté většině případů s minimálním nebo nízkým rizikem pomoct svým úsporám, aby jim inflace tolik neškodila.

Je to jen zlomek ze všech možností, které investiční svět nabízí a které se mohou šikovně kombinovat a doplňovat. Pokud chcete investovat i na delší období, otevřou se vám nepřeberné možnosti například v akciových fondech. Ráda je s vámi projdu a pomůžu vám vybrat řešení, která vám budou dávat skutečně smysl i s ohledem na vaše možnosti, životní plány a cíle.

Pečlivý výběr na začátku vám bude přinášet investiční ovoce v pozdějších letech.

Tento článek nepředstavuje investiční poradenství ani investiční doporučení, je pouze informační. Informace z něj nelze bez dalšího posouzení použít k nákupům, či prodejům, či k jiným investičním rozhodnutím. Pokud tak učiníte, činíte tak na základě vlastního rozhodnutí. Výsledky za minulé období nejsou zárukou výsledků do budoucna.

Víte, jakou hodnotu má vaše domácnost? Zjistíte to jednoduchým trikem

Když bude v době dovolených chvíle klidu, není od věci se zastavit a zamyslet se nad tím, jakou hodnotu vaše domácnost vlastně má. Občas do ní přibydou nové spotřebiče nebo sportovní vybavení, a jejich hodnotu by mělo odrážet i pojištění domácnosti. Nejen nemovitostem jako takovým, ale právě i domácnostem hrozí podpojištění. Mám pro vás návod, jak hodnotu správně stanovit.

Pojištění domácnosti se uplatní zejména ve chvíli, kdy vybavení vašeho domova poškodí živly nebo vás vykradou zloději. Zjednodušeně lze říct, že zatímco pojištění nemovitosti je zaměřené na stavbu, bytovou jednotku případně vedlejší stavby typu garáže, pojištění domácnosti kryje škody na vybavení – spotřebičích, nábytku nebo osobních věcech.

Tato pojistka vám pomůže pro někoho možná překvapivě i v dalších situacích mimo domov, ke kterým se ale ještě dostaneme. V případě družstevního bydlení můžete pojistit jak svou domácnost, tak i tzv. stavební součásti, jako zrenovovanou koupelnu či plovoucí podlahy, které jste pořídili na vlastní náklady. Některé pojišťovny mohou do pojištění domácnosti zahrnovat i kuchyňskou linku a vestavěné spotřebiče, jiné ji zahrnují do pojištění nemovitosti.

Aby bylo pojištění domácnosti skutečně účinné a pojišťovna vám vyplatila v případě škody potřebný obnos pro nákup nového vybavení, musíte mít správně nastavenou pojistnou částku. Tak, aby odpovídala hodnotě domácnosti. Jak na to? Orientační výpočet zvládnete snadno sami a ráda ho pak s vámi projdu, když budete chtít poradit.

Obraťte domácnost vzhůru nohama

Obraťte domácnost vzhůru nohama

Co všechno započítat? Představte si, že váš dům či byt obrátíte vzhůru nohama a všechno, co se vysype, tvoří majetek vaší domácnosti.

Projděte všechny místnosti a zapisujte si na seznam jednotlivé položky. Patří sem volně postavené spotřebiče typu pračka nebo lednička, ale i ty menší jako televize, počítače, mobily, fény a podobně. Dále je to oblečení, koberce, nábytek, sportovní vybavení jako kola, lyže nebo brusle (i když je máte ve sklepě), peníze v hotovosti, šperky nebo třeba obrazy.

Počítejte s cenami nových výrobků

Pojišťovny v převážné většině vyplácejí v případě škody v tzv. nových cenách. Tedy cenách, za které pořídíte nový výrobek. Deset let starý mixér má sice reálnou hodnotu třeba pár stokorun, ale pořízení nového může být podstatně dražší. Je tedy vhodné zjistit třeba podle internetových srovnávačů, za kolik se dnes prodávají srovnatelné výrobky, jako máte doma, a s takovou částkou počítat.

Pojistnou hodnotu vaší domácnosti tak bude tvořit součet jednotlivých položek v cenách, za které byste vybavení koupili dnes. Protože se ceny výrobků stále mění, je vhodné podobnou aktualizaci udělat co dva roky.

Jistota, že nepřeplácíte

A k čemu vám bude takovou částku znát? Využijete ji při aktualizaci stávající pojistky nebo při založení úplně nové smlouvy, pokud ji ještě nemáte. Budete mít jistotu, že nebudete přeplácet za nesmyslně vysokou pojistnou částku, ale ani nebudete mít domácnost podpojištěnou a dostane při škodě dostatek peněz, abyste si mohli pořídit nové vybavení.

Jedna věc je znát pojistnou hodnotu, druhá pak vyznat se všech dalších aspektech pojistných smluv, jako jsou různé podmínky, limity a výluky. S tím vám samozřejmě velmi ráda pomůžu. Doporučím pro vás nejvhodnější pojistku z bohaté nabídky na trhu a nastavím ji tak, aby co nejlépe odpovídala vaší situaci.

Pojištění i mimo domov

Mít pojištění domácnosti se vyplatí nejen kvůli vybavení domova, ale lze ho nastavit i tak, aby vám pojišťovna uhradila třeba ukradené sportovní vybavení z auta nebo z lyžárny v hotelu. A to u nás i v zahraničí.

Samostatnou kapitolou je pak připojištění odpovědnosti v občanském životě. Možná jste o něm slyšeli jako o takzvané pojistce na blbost. Pojišťovna v tomto případě kryje škody, které způsobíte vy, vaše děti nebo domácí mazlíček třetím osobám na zdraví nebo majetku.

Zejména škody na zdraví mohou podle nového občanského zákoníku dosáhnout i milionových částek, které bez této pojistky musejí viníci platit ze svého. Například pro cyklisty, kteří mohou zavinit dopravní nehodu, to může být účinná obdoba povinného ručení, jak známe u automobilů. Pojistné u pojištění odpovědnosti není vysoké, ale může vás uchránit před velkými nepříjemnostmi.

Zvažujete hypotéku a bojíte se vysokých sazeb? Nebudou tu navždy!

Téměř s jistotou překonají letos úrokové sazby hypoték hranici 6 procent. Dosáhnou tak nejvyšší úrovně za posledních dvacet let. Máte vyhlídnutou nemovitost, kterou jste chtěli koupit s pomocí hypotéky, a nyní si lámete hlavu, zda nákup neodložit? Tento článek vám dost možná vrátí klid. Pořídit si nemovitost pro vlastní bydlení dnes stále dává ekonomický smysl.

Pojďme si nejprve jednoduše říct, proč hypotéky zdražily a není je dnes snadné získat. Čelíme vysoké inflaci, tedy vlně zdražování, kdy nahoru letí ceny potravin, energií, materiálů i nájemného a mnoha dalších položek. Aby Česká národní banka inflaci brzdila, zvyšuje úrokové sazby, za které si půjčují na trhu peníze komerční banky. A banky tyto sazby přenášejí na spotřebitele. Zvyšují tak úroky u úvěrů včetně hypoték, a zároveň roste výhodnost spoření. ČNB chce snížit ochotu lidí i firem utrácet. Pak klesne poptávka a následně ceny. Proto tedy v posledních měsících sazby u hypoték rostou. A proč je těžší úvěry na bydlení získat?

Kdo dosáhne na hypotéku?

Hypoteční trh v posledních dvou letech lámal jeden rekord za druhým. ČNB zpřísnila parametry, které je pro získání hypotéky třeba splnit. Centrální bankéři se obávali, aby si úvěry nebrali lidé, kteří je nezvládnou splácet. Při žádosti se posuzuje kombinace platu, měsíčních splátek úvěrů a celková míra zadlužení, logicky už se započítáním případné hypotéky. Řada lidí nyní zjišťuje, že jim vzhledem k vysokým cenám nemovitostí a jejich příjmům či dluhům banky úvěr v potřebné výši neposkytnou.

Neházejte hypoteční flintu do žita

Pokud s hypotékou u jedné banky narazíte, nemusí být ještě nic ztraceno. Schopný hypoteční specialista vám pomůže váš záměr posoudit a navrhne cesty, které k vysněné nemovitosti povedou. Například s pomocí spolužadatele, třeba rodiče, společné žádosti v páru nebo dozajištění jinou nemovitostí či oslovením vhodné banky, která bude mít pro váš účel příznivěji nastavené procesy.

Neváhejte se na mě nezávazně obrátit, pomůžu vám. Mám k dispozici chytré nástroje, které nám pomohou porovnat dostupné nabídky podle vašich potřeb napříč celým trhem.

Splňujete podmínky pro získání hypotéky, ale váháte, zda si úvěr v dnešní době vzít? Naprosto vám rozumím. Hypotéka je v podstatě dlouhodobý vztah, ale v tom se skrývá i důvod, proč by ani dnešní vyšší sazby neměly být až takovým strašákem. Výše úrokových sazeb u hypoték soustavně kolísá. Naposledy se mezi pěti až šesti procenty pohybovaly sazby mezi lety 2008 až 2010 a pak následoval setrvalý sestup až na úrovně kolem 1,5 procenta, kde se sazby držely mezi lety 2015 a 2017.

Splňujete podmínky pro získání hypotéky, ale váháte, zda si úvěr v dnešní době vzít? Naprosto vám rozumím. Hypotéka je v podstatě dlouhodobý vztah, ale v tom se skrývá i důvod, proč by ani dnešní vyšší sazby neměly být až takovým strašákem. Výše úrokových sazeb u hypoték soustavně kolísá. Naposledy se mezi pěti až šesti procenty pohybovaly sazby mezi lety 2008 až 2010 a pak následoval setrvalý sestup až na úrovně kolem 1,5 procenta, kde se sazby držely mezi lety 2015 a 2017.

Při poklesu si polepšíte

Hypoteční trh se neustále vyvíjí a sazby vysoké jako dnes tu nebudou navždy, dle některých prognóz bychom měli být blízko vrcholu. Pokud zvládnete hypotéku splácet s dnešními sazbami, v následujících letech si při jejich poklesu polepšíte. A i když budete mít sazbu zafixovanou na delší období, můžete ohledně její výše s bankou jednat. Banky mají zájem si dobré klienty udržet a zpravidla vyjdou vstříc. Řešením je případně i refinancování hypotéky od jiné banky. S podporou zkušeného hypotečního specialisty, který takovou situaci řešil už mnohokrát a ví, jak postupovat ve váš prospěch, bude vaše vyjednávací pozice ještě silnější.

Hypotéka dává ekonomický smysl

I když šestiprocentní sazby nejsou nízké, při současné dvojciferné inflaci dává i taková hypotéka stále ekonomický smysl. Zatímco inflace snižuje hodnotu úspor a koupíme si za ně méně věcí, v případě úvěrů hraje ve prospěch dlužníka, protože reálná hodnota dluhu se díky inflaci snižuje. Argumentem pro nákup vlastního bydlení jsou i rostoucí ceny komerčních nájmů, které budou ukusovat z vašeho rozpočtu. Například ve velkých městech vzrostly meziročně i o více jak 20 procent.

Sečteno, podtrženo. Potřebujete-li řešit své bydlení, máte úspory a vyhlédnutou nemovitost, nákup bych s pomocí hypotéky nyní neodkládala. Ano, nějakou dobu budete mít vyšší splátky, ale ty se s vysokou pravděpodobností v budoucnu sníží. Využijete-li ke sjednání hypotéky mých služeb, nebudete mít navíc na své straně jen někoho, kdo za vás „vyřeší papírování“, ale partnera, který si s vámi sedne za jeden stůl a bude tu pro vás po celou dobu, co budete hypotéku splácet. Pomůžu vám, abyste měli co nejvýhodnější podmínky po celou dobu čerpání hypotéky a budu tu pro vás i v jiných finančních záležitostech. Tak nebuďte na hypotéku sami. Ozvěte se mi a společně se na to podíváme.

Podpojištění. Skrytá hrozba, když dojde ke škodě na majetku

Vichřice, požár, povodně nebo prasklé topení. To jsou běžná rizika, která ohrožují nemovitosti a domácnosti. Pak je tu ale další hrozba, která se projeví, až když ke škodě dojde. Je to podpojištění. Kvůli němu od pojišťovny nedostanete z pojistného plnění dostatek peněz na opravy nebo pořízení nového vybavení. Stačí pár let pojistku neaktualizovat a tento problém se může týkat i vás. Dá se tomu ale snadno předejít.

K podpojištění dojde, máte-li nemovitost pojištěnou na nižší částku, než je její reálná hodnota, za kterou by šla nemovitost znova postavit či pořídit. Podívejme se na jednoduchý příklad. Nemovitost má pojistnou hodnotu dva miliony korun, ale pojistná částka je nastavena jen na milion (tedy poloviční). Pokud by například dům zachvátil požár a došlo ke škodě ve výši sto tisíc, pojišťovna nemusí podle občanského zákoníku vyplatit celou částku, ale plnění může krátit ve stejném poměru, v jakém je pojistná částka k hodnotě nemovitosti. V tomto případě by to bylo o polovinu, pojišťovna by tak vyplatila jen 50 tisíc.

Podpojištění hrozí především nemovitostem a domácnostem, kde je starší pojistka. Ta mohla před lety zcela vyhovovat, ale je nutné ji čas od času zkontrolovat a případně aktualizovat. Doporučuje se to udělat alespoň jednou za tři roky a také po každé rekonstrukci, či stavební úpravě. Ceny prací a stavebního materiálu v posledních letech prudce stoupaly, a to nemluvíme jen o raketovém zdražení v poslední době. Obojí výrazně ovlivňuje i hodnotu nemovitosti na její opravu, či znovupořízení. V řadě případů je tento nárust i o desítky procent. Rozdílně se pojišťovny staví i k pojištění samostatně stojících staveb jako jsou garáže, skleníky, ale i bazény nebo vířivky. Některé pojišťovny to pojišťují jako součást hlavní nemovitosti a některé jako tzv. vedlejší stavby.

Podobně nedostatečné mohou být limity nastavené třeba i u pojištění domácnosti. Stačí si pořídit nový nábytek do obýváku nebo novou kuchyňskou linku a cena vybavení rázem poskočí výrazně nahoru. Plnění od pojišťovny v případě škodní události by pak nemuselo stačit.

Doporučuji tedy smlouvy projít a ověřit, zda jsou částky nastavené správně. Díky aktuálním slevám a akcím pojišťoven nebo s přechodem k jiné pojišťovně je klidně možné, že dokonce ušetříte.

S prověřením vaší smlouvy a porovnáním dostupných nabídek vám ráda pomůžu.